College aantekeningen

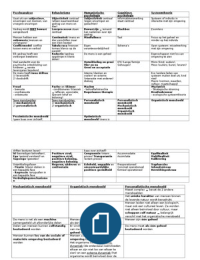

College aantekeningen Inkomsten- En Vennootschapsbelasting (JUR-3INKVENBEL) Fiscale geschriften 1 - De Wet Inkomstenbelasting 2001, Editie 2021, ISBN: 9789012407274

- Instelling

- Radboud Universiteit Nijmegen (RU)

Alle HC's, dia's + aantekeningen erbij, jaar 2022. Notarieel recht bachelor jaar 3. Succes met leren!

[Meer zien]